Beaucoup d’investisseurs ont entendu parler de ce nom : le FOREX

« J’investis sur le FOREX », « je suis un trader CFD devises », « je trade sur le marché des changes » : toutes ces phrases veulent dire la même chose.

Présentation générale

Le FOREX ou marché des changes est un marché entrant dans la catégorie des produits dérivés c’est-à-dire dont le prix dépend ou provient d’un ou plusieurs actifs sous-jacents, comme par exemple une action ou une obligation.

Le Forex, ou le marché des devises, est, sans doute, le plus grand marché financier du monde. Il a un volume quotidien de 4000 milliards de $, par comparaison à environ 1 milliard de $ du volume quotidien du marché boursier. De plus, le Forex sert de mécanisme principal d’échange des devises pour les affaires et le commerce international. Avec un volume des transactions quotidien si gigantesque, le marché du FX offre une gamme large d’occasions de négocier pour les traders cherchant à exploiter les fluctuations dans les cours des devises.

Le marché des changes, également appelé Forex, est un marché sur lequel il est réellement intéressant d’investir en tant que particulier et qui s’adresse à tous, mais surtout aux personnes qui disposent de l’expérience ou des connaissances de véritables traders.

Quand on trade sur le Forex, on joue sur l’évolution du taux de change d’une paire de devises. Par exemple, lorsque l’on spécule sur l’EUR/USD, cela revient à miser sur la hausse ou la baisse de la valeur de l’Euro comparativement à la valeur du Dollar. Grâce aux plateformes de trading en ligne proposées par les brokers Forex, il suffit, pour spéculer sur ces évolution de cours, d’acheter une certaine quantité d’une paire de devises à un cours donné et d’attendre que le cours augmente ou baisse pour revendre votre position et ainsi encaisser la différence entre le cours de départ et le cours d’arrivée. Bien entendu, cette opération a un coût appelé « spread » et qui correspond à une légère différence entre les prix d’achat et les prix de vente de vos paires de devises avec leur prix réel.

Sommaire

Contrôle du marché des devises

Le marché des devises n’est contrôlé par aucun organe directeur central et il n’y a aussi aucune chambre de compensation pour garantir les ordres.

Comme vous pouvez comprendre, les combinaisons des différentes monnaies montrent la valeur d’une monnaie contre la valeur d’une autre. La relation est représentée par un seul prix. Dans le cas du Forex, le prix de la paire des monnaies est l’attente du marché, à ce moment précis, sur la valeur d’une monnaie mesurée contre une autre monnaie. Ex : Admettons actuellement le cours de l’euro face au dollar ( que l’on appelle EUR USD dans le jargon ). Si le cours de l’EURUSD vaut 1,30. Cela signifie que 1 euro équivaut à 1 dollar et 30 centimes.

Le choix du broker

Bien évidemment, il existe de nombreux brokers FOREX, tous ayant leurs avantages et leurs inconvénients. Personnellement, je me suis tourné vers un broker basé en France. XTB anciennement appelée X-Trade est une compagnie polonaise (créée en 2002 en Pologne et qui est passée en France en 2010). Outre le montant de lancement de 100 euros, le site offre pas mal d’avantages pour un débutant tel que moi : une plateforme compatible avec MT4, une plateforme propre nommée X-station, des tonnes de pages de formation, un service client très à l’écoute et réactif par mail, un spread normal sur l’EURUSD. Bref, je n’y ai vu que des avantages.

Comment se déroule un trade sur le FOREX ?

Quelques notions à connaître

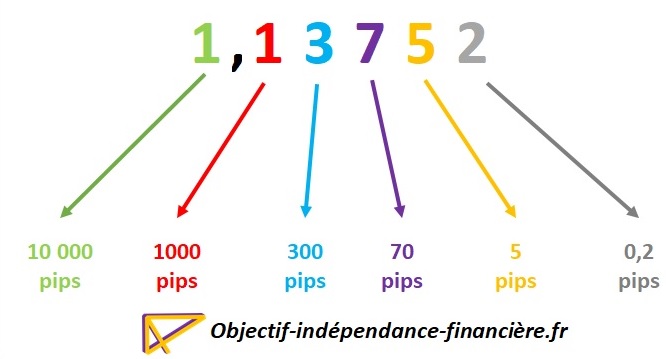

Le PIP

Signifiant « pourcentage in Points », un PIP correspond à une unité de mesure de variation d’une paire de devise. Mais il vous faudra un bon exemple pour le comprendre. Sur l’EURUSD toujours, un cours de 1,13752 à 1,13763 équivaut à un pip (+ 1 sur la 4ème décimale). Un cours de 1,13750 à 1,13850 sera une variation de 10 PIP. Donc sur les cours avec cinq chiffres après la virgule, le passage d’un centième à l’autre, par exemple le passage de 1,35 à 1,36, sera séparé de 999 unités. Voici une image qui devrait vous permettre d’y voir plus clair :

Pour les cours représentés par quatre chiffres uniquement après la virgule, c’est aussi le 4ème qui représentera le nombre de pip.

- EUR USD : pour calculer la valeur du pip pour 1 lot dans la devise cotée, vous multipliez la valeur nominale d’un lot avec la taille du pip soit 100000 x 0.0001 = 10 USD

Taille du pip et valeur nominale d’un lot sont des informations que vous trouverez sur le site de votre broker. Voici un tableau récapitulant, ce que vaudra votre pip sur l’EURUSD :

| Valeur nominale lot | Taille du pip | Valeur d’un pip |

| 100000 | 0,0001 | 10 |

| 10000 | 0,0001 | 1 |

| 1000 | 0,0001 | 0,1 |

| 100 | 0,0001 | 0,01 |

Cela signifie que si vous achetez un micro-lot, chaque variation d’un pip fera grandir votre gain de 0,1 euros.

Le lot

Sur le FOREX, la valeur standard d’un lot est de 100 000 unités. Si l’on considère qu’un euro vaut un dollar alors investir 100 000 $ sur l’EURUSD correspondrait à l’investissement d’un lot.

Si vous engagez un lot, non seulement vous êtes très riches mais également très expérimentés car une variation d’un pip équivaut à une variation de 10 $. Les brokers proposent donc des « formats » de lot moins « gros » afin de vous permettre d’investir avec 100 euros…

Ainsi avec le lot, on distingue le mini-lot, le micro-lot et également parfois le nano-lot. Voici à quoi ils correspondent :

- Un lot : 100 000 $ / Variation d’un pip : 10$

- Un mini-lot : 10 000 $ / Variation d’un pip : 1$

- Un micro-lot : 1000 $ / Variation d’un pip : 0,1$

- Un nano-lot : 100 $ / Variation d’un pip : 0,01$

Vous comprenez ici qu’il est donc tout à faire possible d’investir très peu en débutant. Cela vous permet de faire des erreurs qui vont coûteront quelques centimes seulement. Il vaut mieux faire ces erreurs tout de suite plutôt qu’ensuite.

Comme dit l’adage : les premières erreurs sont les plus douces, elles n’ont pas le goût amer de l’expérience.

Le spread

Souvent les gens qui débutent se posent cette question légitime. Comment font les brokers FOREX pour se rémunérer ? La réponse est en grande partie grâce au spread appliqué par son broker sur l’instrument que l’on trade.

Chaque broker applique un spread particulier sur ses instruments qu’il propose au trading donc si vous souhaitez trader la livre sterling contre le dollar canadien, renseignez-vous sur les sites de ces brokers afin de vous assurer que vous n’êtes pas en train de choisir un broker qui applique l’un des spread sur cette paire de devise parmi les plus élevés du marché… ce serait dommage pour vos finances.

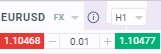

Plus précisément, le spread sur un instrument donné est la différence entre le cours acheteur et le cours vendeur. Voilà, pourquoi vous avez toujours 2 prix, un en rouge, le cours vendeur, et un autre en vert le cours acheteur.

Sur cette capture d’écran réalisé sur l’outil XStation d’XTB, on peut voir la différence entre le cours acheteur (1,10477) et le cours vendeur (1,10468). A peu de choses près, le spread chez XTB en ce moment vaut 1 pip sur cet actif.

Devise de base et devise de contrepartie

On appelle devise de base, la première de la paire. Ainsi sur la paire EURUSD, l’EUR est la devise dite de base.

L’USD est donc la devise de contrepartie ou devise de cotation.

Voici d’autres exemples :

- AUDCHF : devise de base : dollar australien / Devise de contrepartie : Franc suisse

- EURGBP : devise de base : euro / Devise de contrepartie : Livre sterling anglaise

Interprétation des devises sur le marché

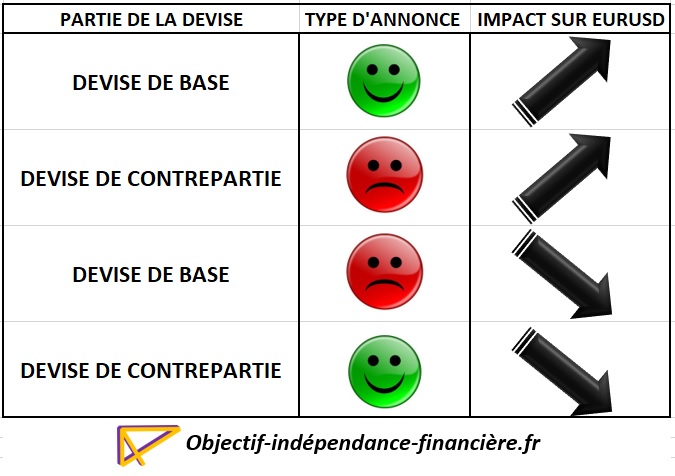

Les gens se posent également souvent la question de savoir comment la paire de devises réagit en fonction des nouvelles du marché.

Voici un tableau facile à retenir :

Des annonces ont un impact sur les devises. Ici, on parle d’une annonce, d’un événement géopolitique ou d’un résultat. Ainsi, si une bonne annonce intervient en Europe, la paire EURUSD va avoir une tendance haussière. Identiquement, si une mauvaise annonce frappe les USA (discours FED, stock de pétrole etc… ) l’impact sera également haussier sur la paire.

Si, au contraire, un événement politique ou une annonce importante concernant l’Europe est donnée (annonce BCE..), l’impact sera baissier sur la paire. Si une bonne annonce concerne les USA, alors la paire sera baissière également.

La marge & le levier

La marge : Quand vous ouvrez une transaction, vous avez besoin d’une certaine somme. C’est la marge. C’est une somme qui est bloquée à l’ouverture de votre trade par votre broker et qui vous sera restitué lorsque vous clôturerez votre trade. C’est un montant défini par votre broker et directement lié au levier par une formule. C’est une sorte de couverture, afin d’éviter que vous soyez débiteurs. Cela laissera le temps à votre broker de clôturer toutes vos positions avant que les pertes ne dépassent le solde du compte…

- La formule du calcul de la marge est :

MARGE (%) = 100 / LEVIER

Connaître sa marge par cœur est indispensable pour savoir si on pourra ouvrir d’autres trades mais surtout pour connaître le risque que l’on prend. La marge est calculée grâce à l’effet de levier que le broker vous donne sur votre instrument. Par exemple, sur l’EURUSD l’effet de levier maximum en Europe a été réglementé à 30:1. Cela signifie que 3,33% de votre capital sera à chaque fois bloqué par le broker pour un trade si vous achetez un lot.

L’effet de levier peut détruire et vider votre compte de trading de manière fulgurante.Il doit donc être utilisé avec la plus grande des prudences. Puisque vos gains sont amplifiés, vos pertes potentielles peuvent également être importantes

La quantité d’argent investie dans une position dépend directement de la taille du lot que vous voulez investir. Certains brokers proposent des leviers pouvant aller jusqu’à 500:1. Vous voulez par exemple entrer sur les marchés avec un capital de 2000 euros et un levier de 2, vous pourrez intervenir sur les marchés avec un capital virtuel de 4000 euros. Optez pour un levier de 200 et vous interviendrez sur les marchés avec 400000 euros en virtuel… Vous réaliserez de beaux gains mais aussi de belles pertes avec ce montant…

Apprenez à être petit avant de devenir grand.

- La formule du levier est :

LEVIER = 100 / taux de marge

En reprenant l’exemple ci-dessus, avec un compte doté de 2000 euros sonnant et trébuchant, et un levier de 2, alors votre broker bloquera 20 euros sur votre compte. (Levier = 1:2 soit 0,5%; 4000*0.5%= 20) . Cela signifie que votre compte pourra réellement supporter une perte de 1980 euros réels. Au-delà, le broker fera ce que l’on appelle un appel de marge : votre compte sera liquidé avant que vous ne deviez de l’argent à votre broker…

- Ex : Vous voulez acheter un lot sur l’EURUSD, un lot valant 100000 €. Avec un levier de 30:1, la marge bloquée sera de : 100 000 *3,33% = 3330 euros.

- Autre exemple : pour l’achat d’un micro-lot (0,01 – valeur du contrat 1000 euros), Avec un levier de 30:1, votre marge bloquée sera de : 1000*3,33% = 33.3 euros.

- Autre exemple : pour l’achat de 5 micro-lots (0,05 – valeur du contrat 5000 euros). avec un levier de 30:1, votre marge bloquée sera de : 5000*3.33% = 166.5 euros.

Dans ce dernier exemple, imaginez que vous ayant 200 euros sur votre compte en réel. Avec une tel marge, votre compte ne supportera une baisse de maximum (200-166,5= 33.5 euros). Soyez certains d’être dans le bon sens car si votre levier de 3.33% et qu’un pip vaut 0.1 euros alors une baisse de 335 pips videra votre compte, chers amis…

Swap journalier

Autre élément rémunérateur pour le broker, le swap journalier vous permettra soit de gagner soit de perdre une petite somme de votre trade, chaque soir à minuit. Ces informations sont mis à jour toutes les semaines et la plupart du temps, un bon broker vous envoie ces données par mail chaque semaine.

Comment se déroule un trade FOREX sur l’EUR USD

Je vais vous montrer le déroulé d’un trade FOREX : achat ou vente d’un micro-lot

Sur ce screen réalisé sur XSTATION, la plateforme de trading d’XTB, nous pouvons voir que toutes les informations nécessaires sont indiquées :

- Le volume du contrat : 0,01 lot

- Sa valeur : 1000 euros

- La marge bloquée : 33,3 euros ce qui signifie que vous avez sur cet actif, un levier maximal de ? LEVIER = 100 / MARGE soit 100 / 33.3 = 3. Levier de 3.

- La valeur du SWAP à la vente ou à l’achat : chaque soir à 00h00, si vous êtes entrer sur le trade en vendant, alors vous gagnerez 0.04 centimes d’euros. Si vous êtes entrés sur le trade en position acheteur, vous perdez 10 centimes tous les soirs à 00h00. Prenez bien cette donnée en compte.

- Il vous est possible de fixer directement votre stop loss ou/et votre stop profit.

- Il vous est possible également de placer un ordre en attente.

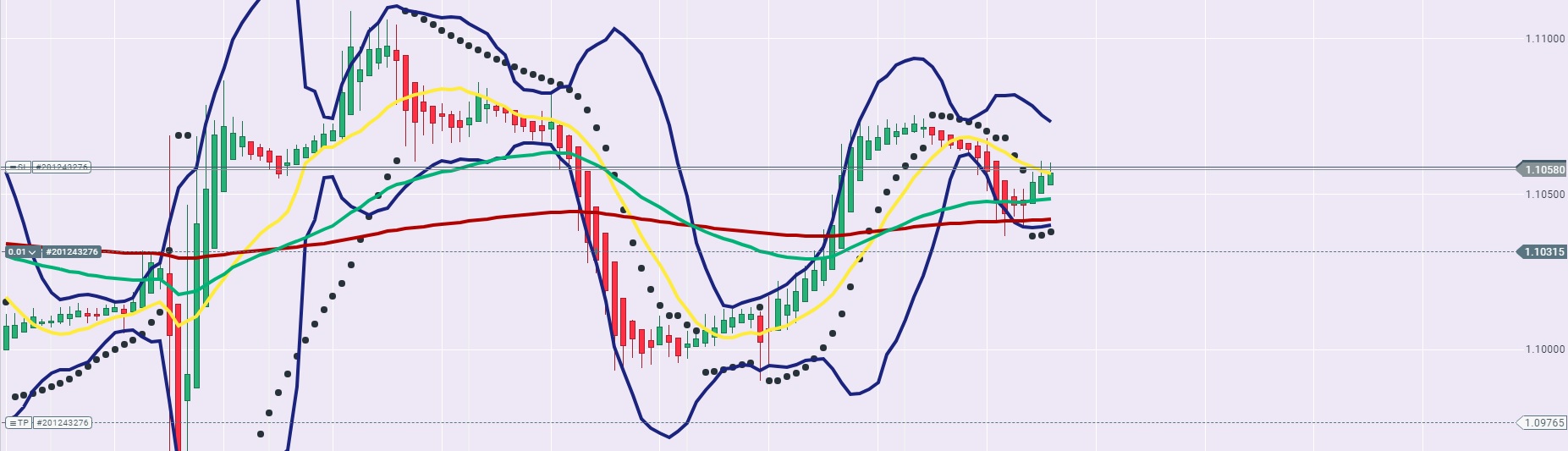

Ensuite, sur le graphique, cela se présente ainsi :

- La ligne au cours de 1,10315 correspond à l’endroit où je suis entré dans le marché avec un micro-lot (0,01 lot)

- La ligne du bas au cours de 1,09765 correspond à mon take profit automatique. Si le cours franchit ce seuil même momentanément, je clôturerai mon trade automatiquement en positif.

- La ligne du haut au cours de 1,10580 correspond au cours actuel de l’Eurodollar (18/09/2019 17h00)

Il sera possible de modifier le take profit pour le positionner à une hauteur inférieure ce qui, dans mon cas, serait une bonne chose puisque je suis entré « short » c’est-à-dire que je suis vendeur actuellement.

Vous en savez maintenant bien plus sur le FOREX que bon nombre de personnes. Faites-en bon usage ! Formez-vous ! Lisez !

On termine avec une citation de Warren Buffet :

« A la Bourse, il y a deux règles fondamentales à respecter. La première est de ne pas perdre, la seconde est de ne jamais oublier la première. »